Финансовые результаты компании за прошлые годы – показатель ее деятельности. В отчетных периодах были убытки? Сегодня их можно списать. Но, во избежание претензий со стороны ФНС, а также возможных финансовых санкций, делать это необходимо в соответствии с требованиями действующего Налогового кодекса.

Финансовые результаты компании за прошлые годы – показатель ее деятельности. В отчетных периодах были убытки? Сегодня их можно списать. Но, во избежание претензий со стороны ФНС, а также возможных финансовых санкций, делать это необходимо в соответствии с требованиями действующего Налогового кодекса.

При переносе убытков рекомендуется соблюдать несколько важных правил. Это позволит избежать дорогостоящих ошибок.

Учитывайте срок давности при списании прошлогодних убытков

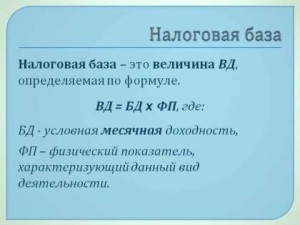

Списание убытков происходит за счет уменьшения налоговой базы в текущем периоде на их сумму. При этом законом установлен срок: 10 лет после убыточного года. Соответственно, понесенные в 2015 убытки списать после 2025 года будет невозможно. Если за 10 лет хозяйственной деятельности компания не получила достаточной для покрытия убытка прибыли, он остается непогашенным.

Списание убытков происходит за счет уменьшения налоговой базы в текущем периоде на их сумму. При этом законом установлен срок: 10 лет после убыточного года. Соответственно, понесенные в 2015 убытки списать после 2025 года будет невозможно. Если за 10 лет хозяйственной деятельности компания не получила достаточной для покрытия убытка прибыли, он остается непогашенным.

Перенос убытков возможен только в пределах прибыльной налоговой базы и в порядке очереди

Проще всего разобраться в данном вопросе на конкретном примере. Итак, списанию подлежит убыток в размере 15000 рублей. Фактическая прибыль за текущий отчетный период составляет 14000 рублей. Списание невозможно, поскольку законом не предусмотрена возможность «ухода в минус».

Проще всего разобраться в данном вопросе на конкретном примере. Итак, списанию подлежит убыток в размере 15000 рублей. Фактическая прибыль за текущий отчетный период составляет 14000 рублей. Списание невозможно, поскольку законом не предусмотрена возможность «ухода в минус».

Убытки переносятся в той очередности, как они были понесены. Это правило регламентировано действующим Налоговым кодексом (ст. 283).

Списанные прошлогодние убытки должны быть подтверждены

Списание убытков допускается только при наличии первичных бухгалтерских документов, подтверждающих тот факт, что они были понесены организацией в конкретном отчетном периоде.

Списание убытков допускается только при наличии первичных бухгалтерских документов, подтверждающих тот факт, что они были понесены организацией в конкретном отчетном периоде.

карточки учета;

счета;

ведомости;

накладные.

Рекомендуется хранить первичные документы не только до момента полного списания убытка за отчетный период.

Списание прошлогодних убытков требует профессионального подход

Сопровождение бизнеса

Списание убытков имеет ряд особенностей для разных организаций. Так, реорганизованные предприятия вправе уменьшать налоговую базу только на сумму убытков, понесенных до реорганизации. Если предприятие работает на общей системе налогообложения, для него не предусмотрена возможность списания убытков присоединенного бизнес субъекта, использовавшего УСН.

Решение вопроса уменьшения налоговой базы требует профессионального подхода. Списание прошлогодних убытков должно проводиться специалистами во избежание возможных претензий к организации со стороны ФНС.

Профессионалы компании «Консалтинг Премиум» проведут тщательный анализ бухгалтерской документации, определят возможность списания убытков, составят с учетом полученных данных необходимые формы налоговых отчетов.